Bendigo and Adelaide银行于2024年2月26日宣布其意向发行2.5亿澳元的一级资本票据,附加3.2%的边际利率和三个月银行拆借率。此次发行的总回报率为7.53%(根据2024年2月23日的三个月银行拆借率为4.335%计算),并以30%的比例全面扣缴税款。

对于投资者来说,在着手投资之前理解AT1资本的细微差别——包括其功能、银行发行背后的理由以及关键的CET1比率——是至关重要的。

AT1资本,也被称为附加一级债券,对银行至关重要,原因如下:

功能性:AT1资本通常没有固定的到期日,可以是永续的,增强银行的资本基础并提供损失吸收机制。

监管合规性:与巴塞尔III和其他监管标准一致,这些债券有助于银行的附加一级资本,加强其对意外损失的缓冲,并促进金融稳定。

再资本化机制:在经济低迷时期,AT1资本可能转换为股本或面临减记,以增强银行的偿付能力,避免政府救助。

尽管这些债券存在较高的风险,但其高收益吸引了寻求丰厚回报的投资者。对于银行而言,AT1资本多样化了资金来源并优化了资本结构,从而强化了其资本地位,增强了损失吸收能力,并吸引了寻求较高收益的投资者。

深入研究AT1资本的核心风险揭示了普通股一级资本(CET1)比率的关键作用。这一比率通常由监管机构(如澳大利亚金融监管局APRA)设定,要求银行将其CET1资本维持在风险加权资产的最低8%以上。若低于此门槛,可能会激活损失吸收机制,投资者理想情况下应避免这种情况发生。

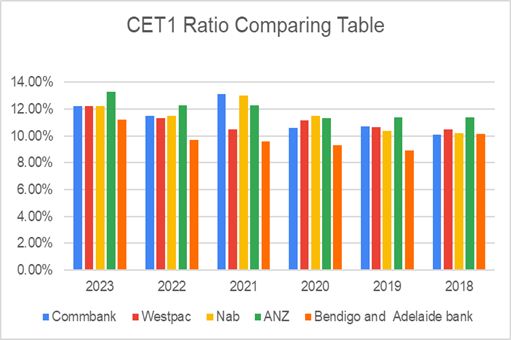

评估银行的CET1比率,特别是Bendigo and Adelaide银行,对于风险评估至关重要。这一比率可在银行的财务披露中看到,包括普通股、留存收益和其他组成部分相对于风险加权资产。尽管看似简单,CET1比率的计算受到诸多因素的影响,包括资本构成、资产质量和监管变化。

在过去五年中,Bendigo and Adelaide银行的CET1比率呈稳步增长趋势,从2019年的8.92%增至2023年的11.2%。尽管未超过澳大利亚四大银行的CET1比率,但其持续增长和资本票据产品的竞争回报为投资者提供了一个平衡的选择。